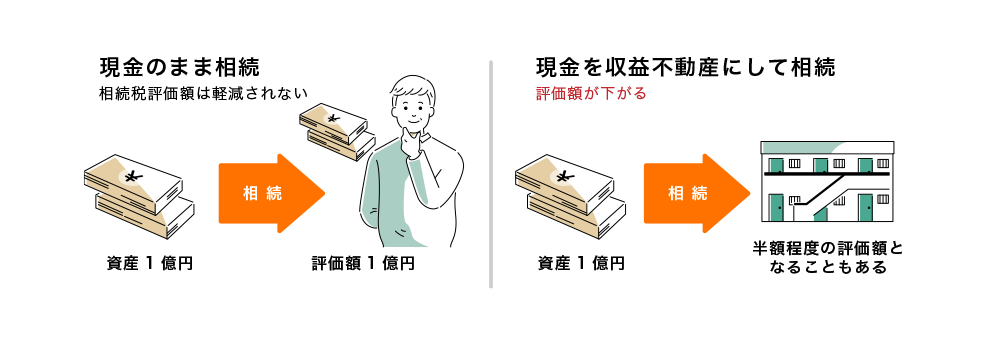

財産は、賃貸不動産で相続する方が税金面では大変有利

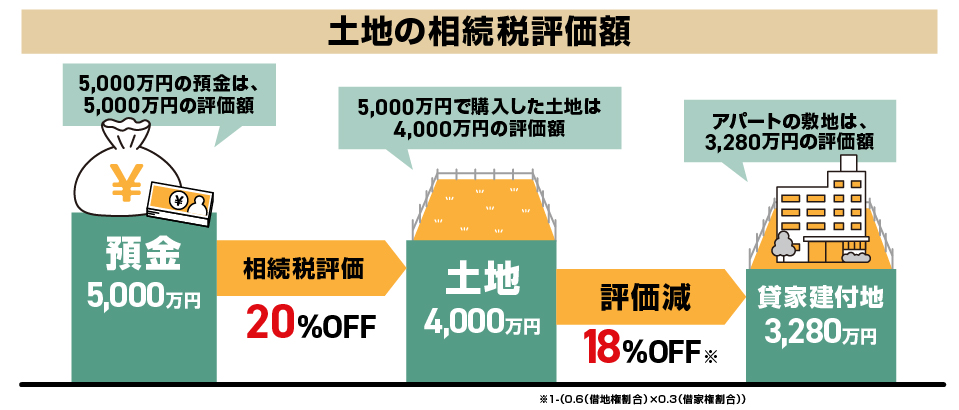

現金を預貯金で持っていても、現在はほとんど利息がつきません。まして相続の際の税の評価となれば、現金や預貯金は額面金額そのままの100%の評価となって、高額な相続税が発生してしまいます。

これに対してマンションやアパートなどの賃貸不動産は、時価より相続の際の税の評価が下がることが期待できます。

また、土地と建物で評価方法が異なります。土地の評価方法は、路線価方式と倍率方式のいずれかによります。路線価が定められている地域は路線価を適用し、路線価が定められていない地域に対しては倍率方式が用いられます。さらに、間口が狭小であったり、宅地が不整形であったり私道に隣接する場合など特殊な場合には減額して評価することができます。

一方の建物に関しては、固定資産税評価額と同額となります。

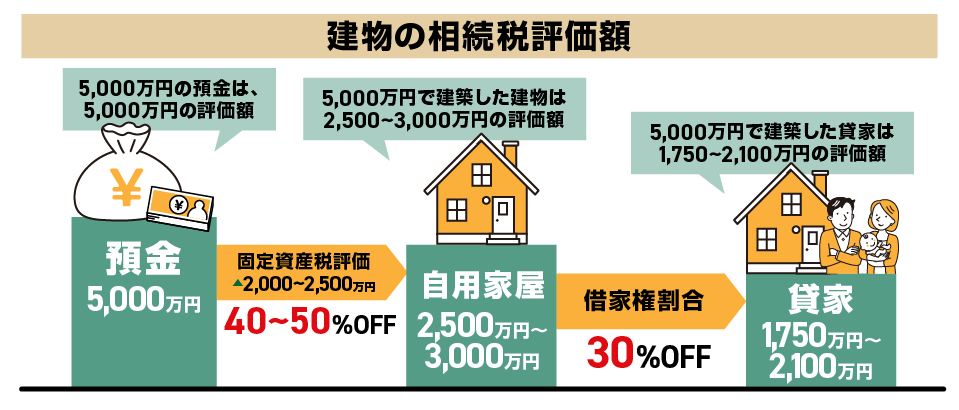

現金で相続するより賃貸不動産は大変有利な点を実際の数字を計算して紹介します。

たとえば1億円の資産があるとして、現金で相続するとなると、相続税の軽減効果はありません。ところが、建物5,000万円・土地5,000万円の収益不動産を購入し、賃貸したとすると、相続税の評価は次のようになります。

①建物の評価額=購入価格の50~60%の固定資産税評価額=5,000万円×50~60%=2,500~3,000万円。これを賃貸にするので「貸家」となり、借家権割合30%(借地権割合は場所により異なります。)が控除されるので、2,500~3,000万円×70%=1,750~2,100万円が相続税評価額となります。

②土地の評価額=購入価格の約80%=5,000万円×80%=4,000万円。さらに賃貸にするので「貸家建付地」となって、借地権割合×借家権割合が控除できるので、4,000万円×〔1−(0.6×0.3)〕=3,280万円が評価額となります。

※上の例は相続税評価額が時価の80%であると仮定しています。

建物と土地の評価額の合計は、1,750~2,100万円+3,280万円=5,030~5,380万円。現金で持っていれば1億円がまるまる評価額となりますが、不動産を購入し相続に備えれば、5,380万円と半額程度の評価額で済むことになるのです。