土地活用の意義・必要性

土地活用の意義とは、地域の特性に即した事業を行い、地域の発展に貢献していくもの

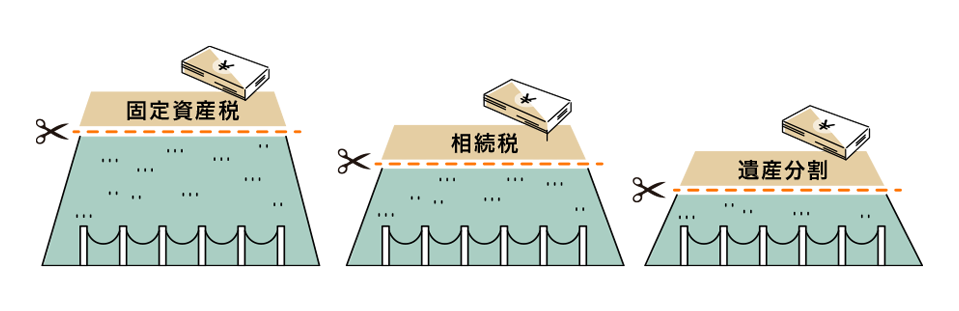

大切な資産である土地。けれど、遊休地のようにただ所有しているだけでは、土地は何も生み出してはくれません。そればかりか、相続や税金対策を講じていないと各種の税金をはじめ、維持費・管理費などがかさみ、財産になるどころか、かえって大きな負債ともなりかねないのです。

土地活用とは、土地という資産が本来秘めているポテンシャルを最大限引き出して、このマイナスの連鎖を断とうというもの。

土地活用の基本は、土地オーナーの方の目的やご要望、そして、地域の特性や街のニーズに即した事業を行い、土地オーナーの方々の資産の維持・形成はもちろんのこと、地域の発展にも積極的に役立てようというものです。

土地活用のメリット

たとえば、土地活用によって賃貸マンション事業や、アパート経営、駐車場経営、商業施設事業、医療・介護事業などを始めたとしましょう。そうすることでオーナーの方には、まず、その事業から上がる収益(家賃収入など)がもたらされます。また、これら収益事業を経営することで、土地に課される固定資産税、相続税、所得税などについても、さまざまな節税効果が期待できます。

さらに、土地活用による賃貸マンション事業、商業施設事業、医療・介護事業が継続的に展開されることで、その地域に居住や就労で人口が増加するなど、近隣地域も含めた活性化にも一役買っていけます。その結果、所有している土地の資産価値の上昇も牽引することができます。

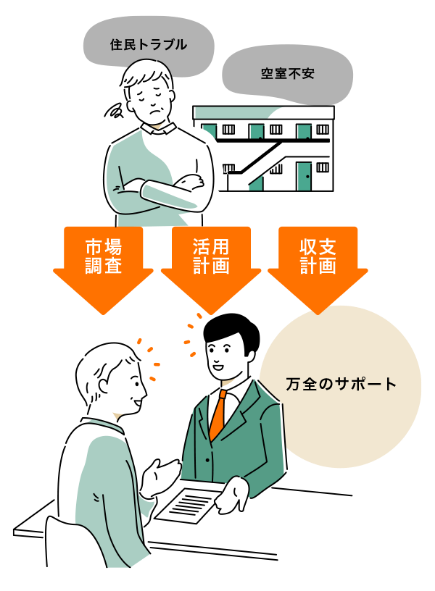

土地活用のリスク

前述のように、土地活用は、様々なメリットがあります。しかし、その一方で、土地を活用するにあたって、綿密な市場調査とそれに基づくしっかりとした事業計画もなく賃貸物件を建設してしまうと、住民トラブル・空室のリスクや維持費・管理費による経営不安に付きまとわれるリスクがあります。

大切な土地や資産を守り、子や孫に継承させていくためにも、また、地域活性化のためにも、市場ニーズや将来を総合的に考慮して、所有地の魅力と価値を目覚めさせ、有効に運用していく長期安定経営の土地活用が必要です。

資産形成として家主業やオーナー業を行っている場合は、専門的に解決していくことも困難なケースが多くありますので、資産管理から物件管理まで万全のサポートを行えるパートナーを探すのも有効な手段です。

土地活用の基本的な考え方

予期せぬトラブルや、落とし穴が待ち構えているのが土地活用でもあります

土地オーナーの方々の置かれた状況や、活用する土地の条件によって、企画や対応はそれぞれ異なります。だからこそ、どのような状況・条件にあっても、土地活用にあたっては、これだけは踏まえておいていただきたいという考慮のポイントも必ずあるのです。以下、それを列記します。

不動産・預貯金などの資産構成を踏まえた土地活用を

土地だけでなく、預貯金や有価証券などの資産がある場合は、すべての資産の運用バランスを考慮する必要があります。

相続税対策をより有効なものにしていくためにも、マンションなどの不動産や預貯金、有価証券などを、税制特例などを利用して効果的に組み換え・分散する必要が出てくる場合などもあるからです。

次世代のことも考えた土地活用を

所有地に建物を建てて土地活用をする場合、そのライフサイクルは30年以上に及ぶこととなります。つまりは、子や孫に引き継いでいく事業にもなるのが土地活用です。だからこそ大切なのが、次世代に通用していけるような優良な事業であること。そのためには、長期的な視野と展望を持って土地活用に当たらなければなりません。

もちろん、相続時に遺産分割や納税が円滑にできるように、あらかじめ対策を立てておくことも不可欠です。

家主業は事業承継していくことも必要ですので、設計時に100年住宅といわれるルネス工法のような長期的に維持できる工法も選択肢にいれておくべきです。

綿密な調査と企画に基づいた土地活用を

少子化の時代を迎えています。ただ単に賃貸マンションや賃貸アパートを建設したからといって、空室がなく容易に埋まるということは、今後ますます少なくなっていくことでしょう。

このような時代や状況下で、入居者やテナントに求められるものにするには、①綿密な市場調査と②それに基づくしっかりとした事業設計が不可欠です。

また、弊社が推奨しているルネスマンションなどで床下の床下の大収納力、遮音力など特色のある商品(居室)で差別化を図ることも重要です。大切な土地から収益(家賃収入)を上げ、また、子や孫に継承していくためにも、失敗のない有効な土地活用には企画力・商品力が求められます。

安心・信頼できるパートナー選び

ざっと指折り数えただけでも、土地活用には法務、税務、マーケティング、プランニング、事業収支計画、権利調整といったさまざまな建設以外の専門知識が必要になります。

また、事業を立ち上げれば、物件の管理や運営の業務も発生します。これらを家主・オーナーの方々がご自身で対応するのは至難の技でしょう。

だからこそ必要となるのが、土地活用の企画から、事業立ち上げ後の経営までをトータルでサポート・相談・委任できるパートナーです。マンション経営などの土地活用の明暗を分けるのは、このパートナー選定にかかっているといっても過言ではないでしょう。