相続対策をスムーズに行っていくために、気を配らなければいけないことや、用意すべきポイントとは、どういうことでしょうか。

「争族対策」、「相続税の軽減対策」、「納税資金対策」の3つを、バランスよく組み合わせて行うことが大切です。相続は、「争族」と言われるほど、家族の骨肉の争いへと発展する場合があります。 この意味では、「相続税の軽減対策」や「納税資金の対策」よりも前に、すっきりとさせておく必要があるのが「争族対策」なのです。

遺産分割をめぐって、もしも家族に亀裂が生まれたり、争いになってしまえば、事前にどれだけ綿密な税金対策を立てていても有効ではなくなってしまいます。 まずもって、遺産分割のしっかりとした家族間の取り決めや、まとめができていなければ、望ましい相続対策はできないのです。

「相続税の軽減対策」は悩ましい問題です。 というのも税制が毎年のように改正されるため、現時点なら効果的だと期待できる対策も、実際に相続が発生する時点となると、期待どおりの効果をもたらすとは限らないからです。 このことから言えることは、節税対策に偏るとリスクを伴います。そのため、「相続税の軽減対策」においては、効果とリスクをしっかり見極めた上で進めることが重要です。

「納税資金対策」も欠かせない課題です。 特に土地を相続する場合などは、現金で相続するのと違って、手元に納税する資金がなく、やむなく相続した土地を手放さなければならなくなったという話もよく耳にします。 いざという時「相続貧乏」に陥らないためにも、相続税の軽減対策と併せて納税資金対策も、準備を進めておくことが肝心です。

相続対策には、事前の準備が大切と聞きましたが、具体的にはどのように進めるのでしょう。不動産の活用も有効ですか。

人の健康診断と同じだと考えてください。まず何よりも、現状を正しく把握することです。個人や、株主となっている同族法人所有の財産の棚卸しをすることなどにより、現在のすべての資産の状況や、相続税評価額、時価などを知り、資産がどう活用されているかを確認することが必要です。 また、同族法人の株主構成や個人・法人間の取引など確認も必要です。 この現況をもとに、第一次相続、および第二次相続を通じた相続税の試算を行います。 そこで出てきた金額に対して、納税資金は用意できるのか、不足するならどの程度足りないのかを認識しておきましょう。 また、相続人が複数になるのなら、相続人の間で円滑に分割できる財産構成になっているかも確認してください。 残すべき財産の優先順位をつけておくことも重要です。

ここまでが健康診断にあたるプロセスなら、次は治療=相続対策です。 不動産を活用するなら、立地や面積、現在の利用形態、試算した相続税額などを書き出し、 これらをもとに、そのまま残す土地、有効活用する土地、売却する土地、買い換える土地などに分け、税制の優遇措置なども勘案しながら考えてください。 優遇措置の具体例をいくつか挙げます。

●一定の条件を満たせば、亡くなった方の事業用宅地や居住用宅地について「限度面積」までに限り小規模宅地の特例(最大80%評価減)が使えます。

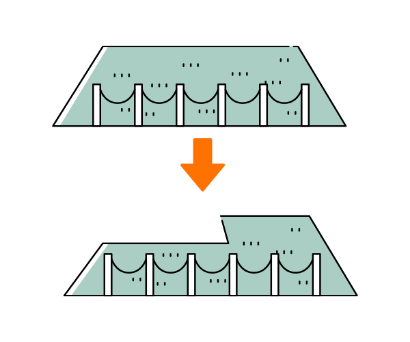

●土地の一部に賃貸住宅を建てたり、賃貸併用住宅を建てれば、「貸家建付地」となり、更地より相続税評価額が下がります。

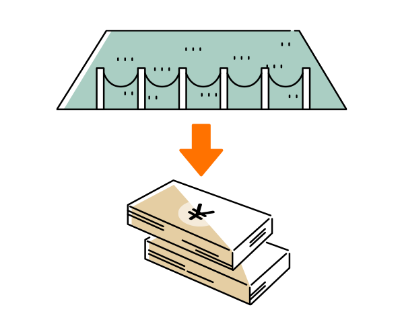

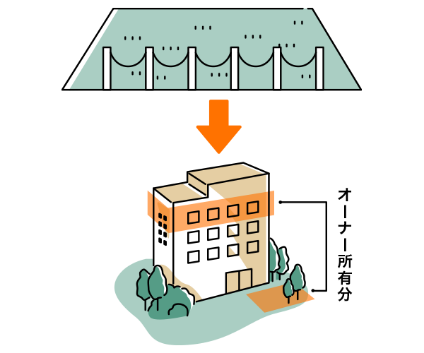

●現金を賃貸マンションに換えれば、相続税の評価額が低くなり、また、賃貸料を納税資金としても当てることができます。

この他にも税務対策はいろいろとありますが、ことに事業化の際は相続税だけでなく、収益性やコスト、管理・運営、事業化にまつわる税金などの問題も発生してくるので、総合的なプランニングが欠かせなくなります。

信頼できるパートナーを選ぶのも重要な要素となります。

オーナーにとってサブリースは「良いこと尽くし」に受け取れますが、本当にトラブルもなく「良いこと尽くし」なのでしょうか。

広告などでよく「○年の一括借上げ」「空室が出ても家賃補償」「入居者の募集も、管理も、メンテナンスもすべて託せる」というような謳い文句で各社がアピールしているのがサブリースです。 額面どおりなら、オーナーにとってみれば「収益は安定して手にできるし、金融機関への返済も確実に計画的にできて、面倒な管理・運営業務も不要」と、まさに「良いこと尽くし」ですが、実態は必ずしもそうではない場合もあります。

通常、新築から10年間は相場よりやや高めに家賃設定しても、比較的容易に入居者が獲得できます。 また、メンテナンスにも手間はかかりません。

しかし、このいちばん「収益性の高い」期間をサブリースに託してしまえば、本来なら期待できる収益が入らなくなります。 新築から10年間のサブリース契約を結んでしまうのは「晴れの日の傘」と言われ、不要なのではないかという提言があるのは、こうした理由からです。

また、借上げの賃料は20~30年の契約であっても2年ごとに見直しされるのが普通です。 建設会社やその関連会社が借り上げる場合、悪質なケースでは、建築の受注を取りたいために最初の2年間の家賃を不当に高く設定しておいて、家賃見直し時に3年目以降を大幅に下げ、オーナーの収益を下げてしまうような場合もあるようです。 その他にも留意しておくべき点を列挙しておきます。

●新築で設定される入居可能日から30〜90日間は免責期間となっていることが多く、

その場合、竣工と同時に入居者が入ったとしても、その分の家賃は管理会社の収入になります。

●原状回復や、室内外のリフォーム・補修工事などの費用は、たとえ借上げであってもオーナーの負担になります。

さらに、それらの工事を、借上げ会社もしくは関連会社に発注しなければならない契約の場合は、

費用が割高になるケースもあります。

●契約している会社に不満があっても、オーナーからの解約は簡単にはできません。

反対に、借上げ会社の方から一方的に解約することができます。

●借上げ会社がもしも倒産したら、その時点で家賃保証も終了となります。

いろいろなメリットもあるサブリースですが、オーナーにとってのプラス/マイナスを細かな点に至るまでよく検討して、判断されることが大切です。